Comparaison : CELI, REER ou les deux. Qu’est-ce qui me convient le mieux?

Qu’est-ce qui est le mieux : un CELI ou un REER? C’est un peu comme demander, « Qu’est-ce qui est mieux : un t-shirt ou un chandail? »

Fondamentalement, ils font la même chose : les t-shirts et les chandails vous protègent et les comptes d’épargne libre d’impôt (CELI) et les régimes enregistrés d’épargne-retraite (REER) vous permettent tous deux d’économiser de l’argent pour l’avenir. Toutefois, la manière dont ils procèdent est différente et le choix de l’un d’entre eux dépend de vos besoins.

Cela dit, il est parfois bon de porter un t-shirt et d’enfiler un chandail s’il fait froid. De la même manière, le CELI et le REER peuvent fonctionner conjointement selon les circonstances.

Mais choisir le bon peut ressembler à un jeu de devinettes. Rassurez-vous, ce n’est pas le cas. Dans cet article, nous verrons comment fonctionnent les CELI et les REER, en quoi ils sont différents et comment choisir le meilleur compte de placement pour vos objectifs.

Lequel est le meilleur : REER ou CELI? Le trajet de 1 000 $

Avant d’entrer dans le vif du sujet, prenons un exemple. Compte tenu des nombreux débats en ligne sur le choix du meilleur compte pour l’épargne-retraite, nous avons décidé de faire nos propres calculs.

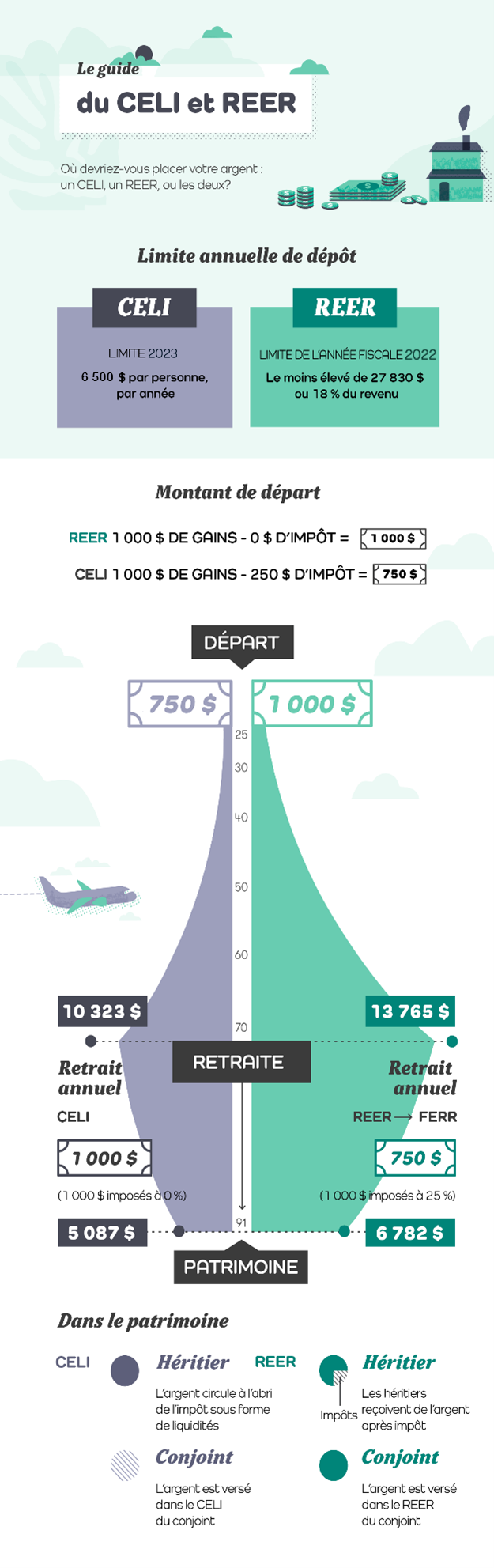

Dans le graphique ci-dessous, nous examinons comment 1 000 $ peuvent croître au fil du temps lorsqu’ils sont investis dans un CELI et un REER.

Lorsqu’il s’agit de l’épargne-retraite à long terme, vous pouvez voir comment le REER est en avance. Dans cet exemple, l’argent est investi à 25 ans et retiré à 71 ans. Les impôts sur le revenu que vous économisez au départ peuvent se transformer en un rendement important au fil du temps lorsqu’ils sont investis.

N’oubliez pas qu’avec un REER, les fonds sont bloqués jusqu’à la retraite et que les retraits sont imposés comme un revenu, de sorte que l’argent de votre compte ne se retrouve pas entièrement dans votre poche. En revanche, avec un CELI, le solde total du compte vous appartient et vous pouvez le dépenser comme vous le souhaitez, quand vous le souhaitez.

Maintenant, examinons plus en détail le fonctionnement de chaque compte et découvrons lequel est le plus avantageux pour les objectifs d’épargne au-delà de la retraite.

Les différences entre un CELI et un REER

Vous pouvez utiliser un CELI ou un REER pour conserver des actifs tels que des liquidités ou des investissements comme des actions, des obligations, des fonds communs de placement et d’autres produits financiers.

Mais il existe deux différences majeures entre eux : le montant que vous pouvez cotiser par an et la manière dont vos actifs sont imposés.

Comment fonctionne un CELI

Pour 2023, le montant annuel que vous pouvez cotiser à votre CELI est de 6 500 $. Les droits de cotisation inutilisés sont reportés. Par conséquent, si vous n’avez pas atteint le maximum de vos droits de cotisation les années précédentes, il y a de fortes chances que vous disposiez d’un espace supplémentaire.

L’argent que vous placez dans un CELI a déjà été imposé, il n’y a donc pas d’avantage fiscal au moment où vous cotisez. Mais c’est là qu’intervient la partie « libre d’impôt » : lorsque vous retirez vos fonds, la croissance de vos investissements n’est en aucun cas imposée.

Le fait que vous payez de l’impôt maintenant (avant de cotiser) et non plus tard (au moment du retrait) est important. C’est ce qui différencie le CELI et le REER et affecte la stratégie d’épargne de chacun.

Comment fonctionne un REER

Nous avons un excellent article sur tout ce que vous aimeriez savoir sur le comment fonctionne un REER, mais voici un résumé.

Vous pouvez cotiser à votre REER jusqu’à 18 % du revenu gagné que vous avez déclaré dans votre déclaration de revenus de 2022 ou 29 210 $ (le moins élevé des deux), plus tout montant reporté des années précédentes. Pour en savoir plus sur la façon de calculer le bon montant.

Lorsque vous placez des actifs dans votre REER, vous ne payez pas d’impôt sur le revenu. En général, cela signifie que vous recevrez un plus gros remboursement d’impôt au printemps. C’est bien, non? Le hic, c’est que vous devrez payer des impôts sur ces actifs lorsque vous retirerez l’argent à la retraite.

Le REER devient un FERR

Comme le gouvernement veut s’assurer que vous utiliserez l’argent que vous épargnez pour votre revenu de retraite de façon spécifique, vous finirez par convertir votre REER en un fonds enregistré de revenu de retraite (FERR). La principale différence entre les deux types de comptes est que l’un est conçu pour vous aider à épargner, tandis que l’autre vous oblige à effectuer des retraits.

Une fois que vous avez converti votre compte en FERR, vous ne pouvez plus verser de cotisations, mais seulement effectuer des retraits. Vous êtes tenu de convertir votre REER en FERR au plus tard l’année de votre 71e anniversaire.

N’oubliez pas que vous n’êtes pas obligé de convertir votre REER en FERR pour commencer à recevoir un revenu de retraite avant l’année de votre 71e anniversaire. En fait, le choix de convertir votre REER plus tôt vous appartient.

Est-il préférable d’investir dans un CELI ou un REER?

T-shirts ou chandails : l’un ou l’autre peut convenir, selon la situation. Le CELI et le REER ont des points en commun. Ce sont tous deux d’excellentes options pour les placements à long terme et ils offrent des avantages fiscaux, mais le choix du meilleur dépend de l’objectif de votre placement.

Comme son nom l’indique, le REER est généralement la meilleure option si vous investissez spécifiquement pour la retraite. C’est d’autant plus vrai si vous êtes dans vos meilleures années de revenus.

Cela dit, si vous êtes un être humain vivant, il y a de fortes chances pour que vous ayez besoin de dépenser de l’argent avant de prendre votre retraite, et cela nécessite parfois de débourser une grosse somme d’argent. Le CELI vous offre l’avantage de la flexibilité. L’argent est toujours à votre disposition et vous n’avez pas à tenir compte des impôts lorsque vous effectuez des retraits.

La plupart des gens ont des objectifs d’épargne multiples et ces objectifs peuvent changer au fil du temps. La plupart des gens ont donc intérêt à cotiser à la fois à un CELI et à un REER.

Scénarios

Voici quelques objectifs pour lesquels vous pourriez épargner et le meilleur compte de placement à choisir pour chacun d’eux :

Objectif : « Je veux créer un fonds d’urgence. »

Compte : CELI. L’argent dans un CELI est disponible pour vous en tout temps. Le meilleur? Une fois investi, il peut continuer à croître pendant que vous continuez à épargner. Lorsque vous retirez les fonds, ils ne sont pas imposés. Le montant qui apparaît sur votre compte est donc le montant exact qui se retrouve dans votre poche.

Objectif : « Je vais faire un gros achat l’année prochaine. »

Compte : CELI. Un CELI est idéal pour toute épargne à court ou moyen terme.

Objectif : “J’économise pour acheter ma première maison."

Compte : REER ou les deux. Grâce au Régime d’accession à la propriété (RAP), en tant qu’acheteur d’une première maison, vous pouvez retirer jusqu’à 35 000 $ de votre REER sans payer d’impôt sur les fonds. Vous aurez 15 ans pour rembourser progressivement cet argent. Si vous avez un partenaire, il peut faire de même, doublant ainsi le montant. C’est un avantage fiscal qui vaut le coup! Mais voici le hic : si vous vivez dans l’une des grandes villes du Canada, 35 000 $ ou même 70 000 $ pour un couple ne vous permettront peut-être pas de constituer une mise de fonds. Investir par le biais d’un CELI vous permettra de combler la différence.

Objectif : « J’économise pour une plus grande maison. »

Compte : CELI. Vous n’êtes pas admissible au Régime d’accession à la propriété, et vous ne voulez certainement pas puiser dans votre REER et subir de lourdes conséquences fiscales.

Ne vous inquiétez pas! Investir à l’abri de l’impôt par le biais d’un CELI est une excellente façon d’épargner pour votre prochaine maison.

Objectif : « Je veux un revenu confortable à la retraite. »

Compte : REER. Un REER est le meilleur moyen de planifier un revenu à la retraite qui couvrira le coût de la vie, et peut-être même un peu plus! N’oubliez pas que l’argent sera imposé comme un revenu annuel.

Objectif : « Je veux vivre plus aisément à la retraite. »

Compte : CELI. Votre CELI peut être un excellent compte pour dépenser à l’abri de l’impôt à la retraite, ce qui est particulièrement pratique les années où vous voulez faire un gros achat, ou si vous prévoyez dépenser plus à la retraite que vous ne le faites aujourd’hui.

Le calculateur CELI/REER

Pour tirer le meilleur parti de vos investissements, vous devez calculer où vous obtiendrez le plus grand avantage fiscal. Cela dépendra de ce que vous gagnez actuellement, de ce pour quoi vous épargnez et du moment où vous prévoyez d’utiliser cet argent.

Pour vous aider à voir comment votre argent pourrait croître dans l’un ou l’autre compte, nous avons créé une calculatrice CELI/REER gratuite et facile à utiliser.

Personne ne peut prédire l’avenir, mais nous pouvons vous aider à planifier le vôtre. Inscrivez-vous à Investissement direct CI dès maintenant pour parler à un conseiller financier et commencer à investir pour n’importe quel objectif.

Vous avez des questions ? Communiquez avec le Centre de collaboration PPI de votre région.

Republié avec l’autorisation de CI Direct Investing.